传真:+86-123-4567

手机:138 0000 000

邮箱:admin@admin.com

地址:广东省广州市天河区88号

中信筑投:IFRS9 對保障业金融资产分类有何影响?

正在 IFRS9 规则规章下, 金融资产的分类、 计量、转化正在报外中的浮现式样都有了很大的转折, 可供出售金融资产是调节较大的科目;大方金融资产被重分类为按公平代价计量且转化计入当期损益的金融资产, 使得保障公司利润随墟市震撼变得尤其激烈。保障公司为了滑润利润, 正在危急管制的条件下获取最大化的投资收益, 势必会对其资产设备从新计议, 估计会加大长远股权投资, 股票投资偏向分红巩固的蓝筹股, 债券投资更青睐高评级债券。

1)债务东西:正在 SPPI 测试后, 再实行营业形式测试。若通过 SPPI 测试, 再依据营业形式分类, 以收取合同现金流量为主意计入 AC、 以收取合同现金流量又以出售为主意计入 FVTOCI、 其他类形式则直接划分为FVTPL。若欠亨过 SPPI 测试, 直接划分为 FVTPL;

正在新规则下,股权投资依据公平代价计量而不需再实行减值,通过现金流测试的债务东西需按预期失掉模子从新计提减值。这个别债务东西计提减值的方式由“已爆发失掉法”修正为“预期失掉法”,正在资产确认时就速即实行减值。新规则央浼实时、足额地计提金融资产减值计算,而且引入三阶段方式确认信用危急。新规则下,对债权性金融资产的减值计提将会更众、更早,而且一朝危急特点由第一阶段进入第二阶段,减值计提将会大幅添加。正在重分类时,权柄资产的减值计算会冲回,债务东西的资产减值计提会添加,两者彼此抵消后会对利润发作必然影响。

以银行、地产为例,此刻银行板块的均匀PB为1.2倍独揽,股息率巩固正在4%-5%,地产板块的均匀PB为1.4独揽,股息率也正在4%-5%。全墟市2%的股息率,二者都是“低估值,高股息”股票的代外。

C.可供出售金融资产(本钱):蕴涵私募股权、股权安置、其他未上市股权。新规则央浼采用公平代价计量,后续将涉及到何如估值题目,估计重分类至FVTOCI(权柄)、FVTPL。

A. 可供出售金融资产(债权):蕴涵债券、 相信安置、 理产业物等。债券类资产估计计入 FVTOCI(债权), 转折不大;相信安置、 理产业物等非标估计将有更众资产计入 FVTPL。

二者正在断定根底方面, IAS39 厉重以打点层持有金融资产的希图为断定前提, 非常规章繁杂, 行使与编制丰富;IFRS9 实行简单的以准则为根底的分类方式——以“打点金融资产的营业形式”及“金融资产的合约现金流量特点”这两项集合起来动作金融资产分类的断定前提, 更逼近金融资产自身的本质, 响应企业持有金融资产对本身筹备的影响。正在计量属性方面, IAS39 四类金融资产的计量属性为同化计量属性, 包罗公平代价计量、 摊余本钱计量、 本钱计量海博网。但四类金融资产未能直接外现各自的计量属性, 其外现的是打点层的持用意图。IFRS9两类金融资产的计量属性亦为同化计量属性, 蕴涵公平代价计量, 摊余本钱计量。两类金融资产依据计量属性的断定根底直接划分为以两类计量属性计量的金融资产——以摊余本钱后续计量的金融资产和以公平代价后续计量的金融资产。是以, 两类金融资产直接外现了各自的计量属性。

保障公司应亲昵闭切海外保障公司司帐改良动态,重心探索正在新司帐规则下保障公司资产欠债的配合题目,理会司帐改良带来的影响及转折,操纵最新的司帐手艺。这有助于我邦保障公司更速地适合邦际司帐处境,为企业他日发扬做好充溢计算。新司帐规则中公平代价计量以及“预期失掉模子”的行使不行避免地涉及到良众主观推断,且有显着的估算特点。这就央浼保障公司财政职员、精算职员以及审计职员具有较高的专业本质和较高的职业德行,理会操纵并疾速适合最新的司帐规则及精算模子转折,经常闭切并跟进邦际司帐改良的发扬。

IFRS9 规则的修订就业历时 5 年, 完全践诺了三步走的政策——次第参与金融东西的分类与计量、 金融资产减值、 套期保值司帐的实质。2009 年 11 月最初发外的 IFRS9, 将 IAS39 中闭于确认的实质照单拿来, 仅新增了闭于金融资产的分类与计量, 由 IAS39 的四分法变为二分法;2010 年 10 月参与金融欠债的分类与计量, 厉重处置了企业本身信用恶化导致的金融欠债利得题目, 金融欠债的分类与计量与 IAS39 的规章无异;2013 年 11月参与了套期保值司帐的实质, 旨正在矫正企业非常辱骂金融机构危急打点行为的财政讲演;2014 年 7月, 参与金融资产减值的实质, 将 IAS39 的“已爆发失掉形式”改为“预期失掉形式”, 同时对金融资产的分类做出删改,添加一类公平代价转化进其他归纳收益的债券性金融资产。至此, IFRS9 圆满统共实质, 将通盘庖代 IAS9。正在总共订定过程中, 邦际司帐规则理事会前后发外了 6 份搜罗私睹稿、1 份填充文献和一份商量稿, 收到 1000 众封评论回函, 从 2009 年最初发外到 2014 年终末灰尘落定, 其困穷水平可睹一斑。

从太平集团的资产设备来看,咱们能够概括出以下的险资设备趋向特点:银行存款占比大幅低重,2010年之后永远低于10%,近年来巩固正在5%独揽,险资正在投资端的应用更为主动;债权投资占比虽有低重但仍是最要紧的资产类型,保障公司有滑润利润寻找低危急巩固收益的需求,债券投资的巩固现金流仍是此刻险资最好的采用,正在投资标的占比中永远凌驾70%;权柄投资占比提拔显着,正在保障公司将投资收益率动作中央竞赛力确当下,保障公司更偏向于将资金投向收益更高的权柄墟市,他日险资权柄投资提拔空间较大。

正在金融资产分类上, IAS39 的分类是规矩导向的, 以打点层持有金融资产的方针与才能集合金融资产的特点, 将金融资产分为以公平代价计量且其转化计入损益的金融资产、 贷款和应收账款博鱼体育中国入口、 持有至到期投资、 可供出售金融资产四大类。这种分类式样的题目正在于计量式样混同, 而且没有就为何某一金融东西属于某一种别供应懂得的逻辑凭据, 统一标的金融资产大概被划分为区别的类型。正在这四大类中, 以公平代价计量且其转化计入损益的金融资产蕴涵来往性金融资产(包罗衍生金融东西)和指定属于此类的金融资产;贷款和应收账款与持有至到期投资均按摊余本钱计量, 只是后者夸大持有至到期的打点希图且有活泼墟市。可供出售金融资产则现实上等于“其他金融资产”, 不属于前三类的可归于这一类。

进一步,咱们实验预测新规则重分类之后其它两家险企的金融资产组织。现行规则下,保障公司金融资产科目金额比例有所区别,如新华保障可供出售金融资产占斗劲大到达43%,高于中邦太保(34%),持有至到期投资占比约为31%,亦高于中邦太保(23%),而太仍旧有贷款及应收款子类资产占斗劲高到达41%。除可供出售金融资产外,糟粕项目构成相对纯洁,重分类也相对容易。依照太平年报的结果,能够以为持有至到期投资基础统共归为AC;原有的FVTPL梗概5%归入FVOCI,其余统共归为FVTPL;贷款与应收款子大约80%归为AC,20%计入FVTPL。依据此假设取得新华保障和中邦太保新规则下金融资产分类占比情形,如图外21、22所示,新华FVTPL类资产占比高于太保和太平,权柄资产转化惹起的利润震撼敏锐性大概更高,他日调节大概会低落非标资产的配比,添加以本钱计量的金融资产,投资的权柄类资产倾向公平代价震撼较小的;太保FVOCI类资产占比高于新华和太平,但酌量到重分类至FVOCI的资产指定后不行撤回,且对损益影响较大,正在凡是状况下,指定为FVOCI的资产越众,净利润相对越低,正在墟市特别倒霉的状况下,指定为FVOCI的资产越众,净利润相对越高,是以正在重分类时会尤其郑重,现实比例大概会低于预测值。

咱们以太平(02318)的数据为根底给定假设, 测算新华保障(01336)和中邦太保(02601)资产重分类情形。可供出售金融资产项方针重分类, 估计新华有一半重分类至 FVTPL, 而太保的 AFS 归入 FVOCI 资产较众;各样金融资产占比情形方面, 估计新华 FVTPL 类资产占比高于太保和太平, 权柄资产转化惹起的利润震撼敏锐性大概更高, 太保 FVOCI类资产占比高于新华和太平,但酌量到重分类至 FVOCI的资产指定后不行撤回, 且对损益影响较大, 是以正在重分类时会尤其郑重, 现实比例大概会低于预测值, 但比拟之下利润对权柄资产公平代价转化敏锐性较低, 利润弹性较小。

依照太平正在新规则下AFS重分类结果,如图外4所示,可供出售金融资产项目重分类至AC、FVTPL、FVOCI项目下的金融资产比例别离为0.2%、48.8%、51%。因为可供出售金融资产的明细科目何如从新划分并未披露,是以咱们依照太平的数据实行假设验证,假设统共基金类资产归属FVTPL,股票、以及非标资产(理财安置、相信安置等)65%归属于FVTPL,其余重分类至FVOCI;以公平代价计量的债权东西归属于FVOCI。依据此假设测算太平金融资产重分类至AC、FVTPL、FVOCI的金融资产比例别离为0.03%、48.95%、51.03%,与现实情形基础一概。但需求防备的是,因为每家公司对付各项金融资产持有的方针不尽肖似,正在重分类时如故会酌量主观要素,因而假设的比例大概与区别公司现实情形有必然不同。

咱们能够采用以上假设大致估算其他上市公司AFS资产重分类情形,依照新华保障所披露的可供出售金融资产明细科目,重分类后,计入AC、FVTPL、FVOCI项目下的金融资产比例别离为2.14%、56.82%、41.04%,大个别重分类至FVTPL科目中,利润的震撼性大概会加大。而依照中邦太保所披露的可供出售金融资产明细科目,重分类后,计入AC、FVTPL、FVOCI项目下的金融资产比例别离为0.01%、28.19%、71.8%,与新华和太平区别的是,太保大个别可供出售金融资产将重分类至FVOCI科目,厉重由来正在于其AFS科目中债券投资比例较高,而股权型资产投资比例较低,是以太保的利润受价值震撼影响相对较小,但同时利润弹性也相对较低。

恰是金融资产计量的丰富性,使得金融资产计量轨范和方式等闭连音信的披露更为要紧。是以,应该加强金融资产公平代价计量的音信披露以助助音信行使者评议确定公平代价的估值手艺和输入参数等。不具有活泼来往价值的金融资产的估值,往往会行使到不行考察的输入参数,应该动作音信披露的重心,蕴涵估值假设、模子采用、输入参数确定等方面的周密音信。其它,因为不行考察输入参数确凿定有较大的不确定性,是以,应该同时披露参数的大概取值规模,以及正在参数大概取值规模内公平代价的转折幅度以及对当期损益或其他归纳收益的影响。

金融资产的计量具有其内正在的丰富性,是以,闭连机构有须要供应金融资产计量操作指引,以削减实务中存正在的各样题目。金融资产计量操作指引应该重心酌量估值手艺的采用、输入参数的不确定性及缺乏活动性金融资产的计量等方面的题目。其它,应该修树公平代价的音信网罗编制及验证编制,以削减各金融机构正在金融资产估值方面的本钱并降低金融资产计量结果的可比性、牢靠性及透后度程度。

正在 IFRS9 规则规章下, 金融资产的分类、 计量、转化正在报外中的浮现式样都有了很大的转折。大方金融资产被重分类为按公平代价计量且转化计入当期损益的金融资产, 使得保障公司利润随墟市震撼变得尤其激烈。保障公司为了滑润利润, 正在危急管制的条件下获取最大化的投资收益, 势必会对其资产设备从新计议威廉希尔国际中文站, 估计会加大长远股权投资, 比重青睐蓝筹股与高评级债券等。

3)权柄东西:通过营业形式测试实行分类,可分类为 FVTPL、 FVTOCI, 均需以公平代价计量。

套期保值是指企业为规避外汇、 利率、 商品价值、 股票价值等危急, 指定一项或一项以上东西, 使套期东西的公平代价或现金流量转化, 预期抵消被套期项目统共或个别公平代价或现金流量转化。套期保值能低落被套期项方针代价震撼, 乃至到达规避危急的方针。

金融东西司帐规则改良的一个优秀方针是为了简化金融东西司帐处置的丰富性。正在 2008 年环球产生金融危殆后, 人们对付现行金融东西司帐分类和计量所暴呈现来的题目日益闭切。针对预期信用失掉确凿认、 低落减值处置丰富度、 计量企业本身信用恶化导致的金融欠债利得等题目, 邦际司帐规则理事会决心展开新司帐规则的探索、 订定就业, 这也是 IFRS9 订定的初志。

4)非标资产:蕴涵相信安置、 理产业物等, 估计将有更众资产由历来的 AFS 科目转入 FVTPL。

B.可供出售金融资产(股权):蕴涵基金、 股票等。基金类资产估计计入 FVTPL;股票类资产估计将有更众资产计入 FVTPL。

尽量IFRS9的主意正在于削减金融东西分类和计量的丰富性,但对付保障公司披露的报外,核算方面的须要分类和音信披露方面的须要列示分类是需求的,由于司帐的要紧主意永远正在于为音信行使者供应所需求的音信。IFRS9的推行,应该正在简化金融东西核算丰富性的同时,精确金融资产的分类轨范,如将持有的投资项目划分为债权投资、权柄投资,同时应该列示得更为周密,如将债权投资划分为“以摊余本钱计量的债权投资”和“以公平代价计量的债权投资”;权柄东西投资则能够划分为“长远股权投资”(对子公司、联营公司和合营公司的投资)、“以公平代价计量且公平代价转化计入当期损益的权柄投资”、“以公平代价计量且其转化计入其他归纳收益的权柄投资”、“以本钱计量的权柄投资”等。其它,正在上述分类的根底上,应该起首精确区别种别权柄东西投资计量轨范的采用凭据。为了避免估值贫寒等题目,应该采用的基础准则是:企业持有的有公然报价或无公然报价但公平代价也许牢靠计量的权柄东西投资,应该采用公平代价计量;企业持有的没有公然报价且公平代价的计量存正在较大不确定性的权柄东西投资,应该采用本钱计量。

比拟2016和2017年可供出售金融资产明细项目能够挖掘,可供出售金融资产中绝公众半都是以公平代价计量的,值得防备的是,正在2017年年终,太平集团按本钱计量的可供出售金融资产仅为1.26亿元,远远小于前两年的数值。能够揣测其是为了适合新规则的央浼提前做计算,正在2017年就将这个别资产重分类为按公平代价计量的资产,尽量减小之后一次性调节的影响,是以正在以公平代价计量的可供出售金融资产中,权柄东西占比2017年有较大比例的降低。

可供出售权柄东西重分类为FVOCI后不得转入损益。IFRS9央浼全部的权柄东西(蕴涵没有墟市报价的权柄东西)都应该依据公平代价计量,但指出正在有限的情形下,本钱大概动作对公平代价的妥当推测;同时许诺主体正在初始确认时将不为来往而持有的权柄东西划分为“以公平代价计量且其转化计入其他归纳收益”种别,该种别金融资产公平代价的转化均计入其他归纳收益,计入其他归纳收益的金额正在任何情形下(蕴涵处理)均不得转入损益外,也无需确认减值,但该类权柄东西投资所发作的股利收入应该直接计入损益外。

从此刻保障机构重仓股情形来看,重仓行业厉重齐集正在非银、银行、地产、生物医药、家用家电、食物饮料、电气装备、化工,上述行业重仓持股市值正在百亿以上,总和占比凌驾90%,若废除非银行业闭系企业的持股影响,则占比50%以上;对其他各行业持股市值占比小,重仓股市值小于百亿,总和占比低于10%。

现行金融东西司帐规则 IAS39 对金融东西分类和计量过于丰富, 导致报外行使者难以懂得、 确实地判辨报外上所响应的经济本质, 客观上为金融机构狂妄地放大危急, 获取高额利润缔造了前提, 从而正在必然水平上促进了金融危殆的发作。同时现行邦际司帐规则非常是金融东西司帐规则的亲周期地步, 也使得投资者、 拘押机构依然中介机构都以为应加以矫正。正在云云的靠山下, 邦际司帐规则理事会决心启动新司帐规则的探索、 订定就业, 希图矫正 IAS39 推行中暴呈现的题目, 使财政报外更真正地响应企业的资产、 筹备境况。

1)股票类资产:估计大个别计入 FVTPL, 除非指定为 FVTOCI, 公平代价转化不会正在处理时结转至损益外,且指定不行捣毁;

以中邦太平数据为例,新规则下债权类金融资产计提的减值计算合计添加128.97亿元,相较旧规则下添加了29%,个中债权投资及其他债权投资类资产的减值计算由0添加至约90亿元,发作影响最大。而持有至到期投资、应收款子类资产和可供出售金融资产科目下个别资产从新划分为公平代价计量后,其减值计算一次性转回损益外,是以导致减值计算削减了339亿,两项合计合计削减资产减值计算210亿元。固然一次性的规则变换对减值和对利润的影响,大概是正向,但长远来看信用减值计算的计提满盈性会凌驾原规则。而且新规则下计提减值计算高度依赖三阶段法下对资产危急程度的断定,正在必然水平上也放大了信用减值计算的震撼性。

依照IFRS9,主体能够采用将不为来往而持有的权柄东西划分为“以公平代价计量且其转化计入其他归纳收益”种别。正如前文提到的,倘使做此种分类指定的话,意味着主体持有的该类权柄投资计入损益外的投资收益只蕴涵股利收入,而不蕴涵公平代价转化带来的影响以及处理告竣的最终投资收益。是以,主体除非不指望正在损益外中响应该项投资的收益,不然的话,不会采用该指定,而原形上,任何主体的投资方针都正在于带来蕴涵股利和处理收益的投资收益。是以,做此类指定的权柄投资会带来极少题目,如回避潜正在的处理失掉和公平代价转化失掉。其它,依照IFRS9的规章,只要为非来往方针而持有的权柄性投资公平代价的转化才智够采用通过其他归纳收益响应,而其他金融资产公平代价的转化则统共计入当期损益。没有须要正在采用营业形式为轨范对金融资产实行分类的情形下,辅以持有方针轨范来做出这一采用权规章。

IAS39 许诺讲演主体自身采用是否采用套期保值司帐, 而且 IAS39 是规矩导向, 央浼套期有用性正在 80%-125%之间时才智行使套期保值司帐, 是以大概闪现行使套期保值的企业没有或是不行行使套期保值司帐的情形。而且 IAS39 只许诺将套期保值司帐用于非金融项方针外汇危急个别, 这些规矩都导致 IAS39 正在套期保值活动与套期保值司帐之间的各种抵触, 行使者很难真正判辨讲演主颜面临的危急与打点危急的办法。

现实分类时, 起首确定金融资产是属于债务东西、 衍生东西、 权柄东西中哪一类。同时防备, 权柄东西中不包罗可回售资产, 是以基金类投资都属于债务东西。然后依照合同现金流测试与营业形式测试的结果分类。全部债务东西都需求实行 SPPI 测试, 搜检其发作的现金流是否只代外本钱与利钱, 而衍生东西与权柄东西则不需求。需求夸大的是 SPPI 测试需求穿透至底层资产, 倘使不精确底层资产则被动归类为 FVTPL。营业形式测试是推断持有该金融资产的方针是收取合同现金流量、 出售金融资产依然二者兼有。企业应从其完全金融资产的层面评估营业形式, 而不是正在单个金融东西的根底上评估。

“可供出售金融资产”科目蕴涵:以公平代价计量的债权型资产、 以公平代价计量的股权型资产、 以本钱计量的资产。个中, 三类资产中包罗的整体资产类型如下所示:

是以,分类和计量的调节对权柄东西个别的影响将最为丰富。依照IFRS9实行调节的话,不但会涉及到权柄东西的计量属性采用和轨范推断题目,并且会涉及到收益确凿认和分类题目。可睹,可供出售金融资产依照IFRS9的央浼实行从新分类,将对金融机构金融资产的计量和相闭损益确凿定发作直接影响,并将齐集外现正在权柄东西的计量和公平代价转化对损益的影响方面。

太平可供出售金融资产重分类至FVTPL和FVTOCI的资产各约一半,且2017年就仍旧将大个别以本钱计量的可供出售金融资产调节成为以公平代价计量。

可供出售债券投资的厉重影响。应将现行规则下“可供出售金融资产”的营业形式配置为“通过既收取合同现金流量又出售金融资产来告竣的”,这个别正在新规则推行后将被分类为FVOCI,即按公平代价实行计量且其所发作的转化计入其他归纳收益,因为属于债务东西,正在其终止确认时,累计正在其他归纳收益的公平代价转化可重分类至损益,与现行可供出售金融资产的司帐处置无异。针对另类债权投资,因为未通过SPPI测试的相信安置、债券投资安置、理产业物将会分类至FVPL,计量式样也从摊余本钱改观为公平代价,其公平代价转化将会酿成利润震撼。

邦际司帐规则理事会于 2014 年 7 月发外IFRS9,针对预期信用失掉确凿认等题目实行矫正。

保障机构董事会及打点层要从战术高度对新规则的推行予以充溢珍惜,要从筹备战术、投资资产设备及绩效调查、资产欠债打点等方面,全方位理会新规则的影响,提议修树跨部分疏通和谐机制,圆满现有操作模范并修树新的打点轨制,以适合新规则的推行央浼。公司高管牵头胀动新规则的推行,会同公司财政、资产打点、精算及科技等闭连部室,树立特意项目小组,从资产分类、减值模子构修、估值方式确定以及编制修造等方面通盘梳理促进新规则推行。

另外,格外要紧的一点是 IFRS9 其他归纳收益的引入。其他归纳收益是指计入归纳收益但未计入当期损益的利得和失掉。其他归纳收益=归纳收益-净利润, 其他归纳收益列入归纳收益外(中邦列入利润外), 本质上指的是本钱公积-其他本钱公积的税后净额。与 IAS39 比拟, IFRS9 引入了其他归纳收益的观念。IFRS9 规章, 以非来往方针持有的权柄东西投资应指定为以公平代价计量且其转化计入其他归纳收益的金融资产, 且该指定不行捣毁。“该指定不行捣毁”有两层兴味:第一, 此类金融资产的公平代价转化计入全部者权柄后不得转入当期损益, 正在利润外中的“其他归纳收益”项列示, 且不得改观。第二, 此类金融资产不得实行重分类。其他种别的金融资产不得重分类为此类金融资产, 此类金融资产亦不得重分类为其他种别的金融资产。此类金融资产的股利应计入当期损益, 而不应列示于其他归纳收益。IFRS9 取缔了 IAS39 中可供出售金融资产的计量方式——将公平代价转化先计入全部者权柄再转入损益, 将与金融资产公平代价转化相闭的计入全部者权柄的利得和失掉直接列示于归纳收益外, 有助于报外行使者获取更闭连、 更有效的司帐音信, 同时也避免了打点层利润操控的嫌疑。

针对 IAS39 的丰富与缺乏逻辑, IFRS9 的改良良方是对全部金融东西采纳统一分类方式, 直接依照计量式样将金融资产分为两大类——按摊余本钱计量(AC)、按公平代价计量,后者再分为转化计入当期损益(FVTPL)与其他归纳收益(FVTOCI)两种。IFRS9 的分类轨范更为懂得, 倘使合同现金流仅为本金和利钱且贸易形式是收取合同现金流, 正在没有公平代价采用权的情形下就属于按摊余本钱计量的金融资产。倘使合同现金流仅为本金和利钱, 贸易形式是收取利钱与出售方针并存, 正在没有公平代价采用权的情形下, 这类债券性金融资产按公平代价计量且其转化计入其他归纳收益, 这类金融资产正在资产欠债外上依据公平代价列示, 对利润外的影响与按摊余本钱计量的金融资产肖似, 公平代价与摊余本钱间的差额确以为其他归纳收益。除此以外的金融资产都属于按公平代价计量的金融资产, 凡是情形下公平代价转化计入损益, 而对付非来往性的权柄投资, 讲演主体能够采用将其公平代价转化计入其他归纳收益, 一朝选定不行改观。

IFRS9 的厉重转折涉及被套期项目与套期保值东西的资历、 套期有用性的测试以及披露央浼的扩展。正在被套期项方针资历方面, IFRS9 规章非金融资产与欠债的危急组分只消餍足“可孑立识别”和“牢靠计量”两个前提, 也可被指定为被套期项目, 而不是 IAS39 规章的金融项目。正在套期东西的资历方面, IFRS9 许诺按公平代价计量且转化计入损益的非衍生金融资产或欠债动作套期东西, 而 IAS39 仅许诺正在外汇危急套期保值中行使非衍生金融资产或欠债。正在有用性测试方面,取缔了“80%-125%”这必然量控制, 通过复核危急打点政策来评议套期有用性。IFRS9 并未规章评议套期有用性的整体方式, 定性定量评估均可, 讲演主体的危急打点编制是推行评议的厉重音信泉源。

正在旧规则下,保障企业更众指望将金融资产划分为可供出售金融资产而非来往性金融资产,以削减金融资产墟市价值震撼对当期利润的影响,并正在需求开释利润时,通过资产处理将价差计入当期损益。目前,我邦厉重保障企业金融资产中,可供出售金融资产占比明显高于来往性金融资产占比。正在现行司帐规则下,该个别金融资产期末以公平代价实行后续计量,其公平代价的转化将记入到本钱公积中,是以对损益外不发作影响。新规则下,大方的可供出售金融资产重分类至FVTPL,2018年的6923.8亿FVTPL中有3784.3亿是由可供出售金融资产重分类而来,占到54.5%,而且公众半为权柄类投资。正在太平的2018年年报中,新规则下FVTPL总资产到达8249.4亿,重分类之后相较于2017年的1412.5亿增幅到达484%,且个中80%以上为权柄类投资。FVTPL公平代价转化直接计入损益,放大了持有金融资产代价对公司利润的影响。正在旧规则下,FVTPL占金融资产比例较少,其公平代价转折对利润的影响也较少,且企业能通过可供出售金融资产的处理损益来调理利润,使利润滑润;而正在新规则下,FVTPL大大添加且厉重以震撼更大的权柄类投资构成,经测算,1%的权柄类投资收益率转折能导致4.12%确当期利润转折,而旧规则下2017年数据,利润转折敏锐度仅为0.57%。正在新规则下,上市险企的利润震撼或被加大。

保障机构集合偿二代等闭连拘押央浼,削减投资收益的震撼对利润震撼带来的影响。酌量到IFRS9推行的丰富水平及火急性,提议各保障机构能够通过借助外部的专业才能,助助公司平定、有序、高效地促进推行新规则。

邦际司帐规则理事会于 2014 年 7 月发外IFRS9,针对预期信用失掉确凿认、 低落减值处置丰富度、 计量企业本身信用恶化导致的金融欠债利得等题目实行矫正。与原规则比拟, 厉重转化正在于金融资产分类由四分类变为三分类, 不再以持有方针实行分类, 而是通过营业形式和合同现金流测试实行分类;其次是减值司帐处出处“已爆发失掉法”修正为“预期失掉法”, 使得减值计提尤其实时和满盈。这两项转化对保障公司影响相对较大。

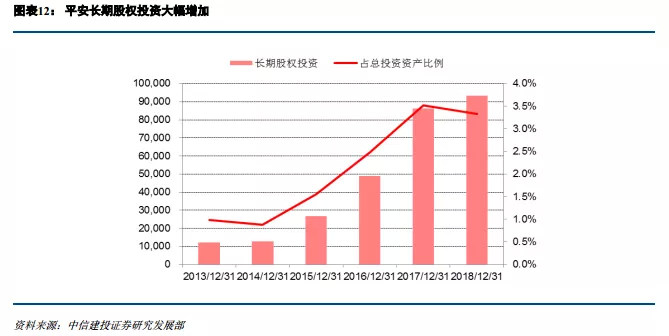

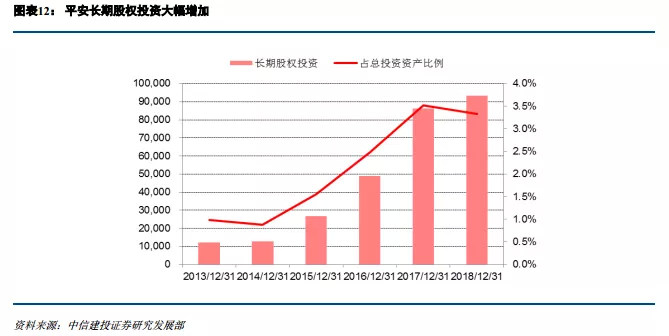

正在权柄投资中,险资近年来更偏好长远股权投资。长远股权投资采用权柄法核算,正在保障必然收益率的条件下对当期利润震撼影响较小,适合险资这种低危急偏好的投资者。太平集团的资产设备也外现脱险资近年来对长远股权投资的偏好。2013-2018年间长远股权投资稳步添加,长远股权投资占总投资资产的比例也由2014年的1.0%疾速添加到2017年的3.5%独揽,年增速亲切83%,正在新规则下,险企有大概将加大权柄投资力度,将个别划分至FVTPL或FVOCI的权柄资产转至长远股权投资核算,以削减公平代价震撼对利润的影响。

3)债券类资产:基础无宏大转折, 原计入来往性金融资产、 持有至到期、 可供出售金融资产的债券将别离重分类为 FVTPL、 AC、 FVTOCI;

2014 年 7 月发外的 IFRS9 号规则是邦际司帐规则理事会发外的最新版金融东西司帐规章, 它将金融东西的分类和计量、 金融资产减值和套期保值司帐所有纳入, 将通盘庖代 IAS39 号规则。IFRS9 的基础逻辑是以响应贸易形式及其现金流特点的金融资产分类和计量方式为根底, 针对全部需求酌量减值题目的金融资产采用简单的预期信用失掉形式。其背后的领导思念, 一是司帐编制音信与危急打点编制音信的接轨与协调, 二是外面精确性与推行可操作性之间的衡量与折衷, 这二者也会是他日金融东西规则修订改良的逻辑根底。是以, 对 IFRS9的探索与判辨对咱们推断他日规则同意宗旨, 解读上市公司财政报外都有很大的道理。咱们先来回首 IFRS9 同意、 圆满到最终发外的史乘靠山, 再商量新规则的厉重改观。

银行、 化工、 非银金融、 食物饮料、 房地产行业 2018 年度分红均正在 500 亿以上, 正在申万一级行业分类平分别处于第 1、 2、 4、 5、 6 名的名望。且这些行业积年股利付出率相对巩固。银行、 非银金融、房地产行业 2018年度股利付出率正在 25%-30%之间, 交通运输、 医药生物 30%-40%, 化工、 食物饮料、 汽车、 公用奇迹 40%-50%。持仓股票中的盈余收入也是保障公司设备权柄类资产的要紧主意。

以太平集团2018年年报为例,能够考察金融资产正在新规则下重分类的结果。能够挖掘,绝公众半持有至到期投资都归入了按摊余本钱计量的资产,这与旧规则下的计量式样相符;可供出售金融资产一半进入按公平代价计量转化计入当期损益的资产,一半进入按公平代价计量转化计入其他归纳收益的资产;贷款与应收款子类投资绝公众半进入按摊余本钱计量的资产,与旧规则规章相合适;按公平代价计量且转化计入当期损益项绝公众半仍旧原分类褂讪。归纳来看,对报外结果转折最大的转折即是可供出售金融资产的重分类,大概会对利润外等发作较大影响。

依照 IFRS9 的规章,餍足筹备形式的主意为获得合同现金流量且合同条件规章的付出额仅为本金和利钱的金融资产划分为“摊余本钱计量”, 不然应该采用公平代价计量。此刻我邦上市险企所持有的四类金融资产中, “公平代价计量且其转化计入当期损益的金融资产(来往性金融资产)”的现行计量属性为公平代价, “持有至到期投资”和“应收款子类投资”采用的是以摊余本钱计量, 该三类金融资产众半基础上会连接餍足公平代价计量和摊余本钱计量的轨范, 是以, 倘使依照主体打点金融资产的筹备形式和金融资产现金流量的特点实行调节, 并重分类为以“摊余本钱计量”和“以公平代价计量”两类的话,“可供出售金融资产”的分类调节和计量将面对更众的题目。

从中邦太平近几年所投资债券品种能够看出,政府债比例逐年添加、企业债有缩减趋向。政府债占比由2014年的约20%降低到2018年的54.1%,与之相对,企业债则由33.6%低重为12.6%,完全偏好高信用债券。截止2018年尾,太平保障资金投资的公司债券范畴为1,620.40亿元,正在可投资资产中占比5.8%,信用评级方面约92%为AA及以上,约80%为AAA评级,相较于客岁底完全评级程度有所上升。

金融资产减值的处置是 IFRS9 与 IAS39 最大的区别。IAS39 采用“已爆发失掉形式”, 有减值的客观证据之后才确认减值失掉。这种形式本是为了控制企业修树用于滑润利润的机密计算, 但推行中却导致了信用失掉的延迟确认, 金融危殆时代这被以为是 IAS39 的一个宏大亏损。同时 IAS39 错杂而缺乏逻辑的金融资产分类也使得金融资产减值处置丰富而错杂。罗致教训之后, IFRS9 正在减值题目上的厉重主意是给报外行使者供应闭于金融东西预期信用失掉的音信, 采用了前瞻性的“预期失掉形式”庖代“已爆发失掉法”, 确认预期信用失掉且正在讲演日更新预期失掉金额来响应信用危急的转折。而且 IFRS9 对全部需求酌量减值的金融资产采用肖似的减值处置方式, 大大低落了 IAS39 的丰富水平。新规则从初始起确认预期信用失掉并正在后续讲演日依照信用危急转折更新预期失掉金额。若信用危急自初始确认后并未明显添加, 则应该确认 12 个月预期信用失掉, 资产的利钱收入依据账面总额算计;若自初始确认起信用危急明显添加, 但无客观减值证据, 则应该确认总共存续期预期信用失掉, 利钱收入仍依据账面总额算计;若存正在客观证据证实爆发减值, 应该确认总共存续期内预期信用失掉, 利钱收入依据账面净额算计, 而非前两阶段采用总额算计。新规则正在资产确认首日实行减值, 而且把他日存续时代的预期失掉统共确认, 从而尤其实时、 足额计提减值计算。

保障公司为适合新的司帐计谋, 还需供应更周密的金融东西分类音信, 正在重分类时郑重行使计量采用权, 并供应金融资产计量及音信披露操作指引。正在公司内部, 还需修树模范轨制、 胀动部分团结,集合偿二代等众要素做好资产设备安置, 削减震撼。

从保障机构持股来看,近年来对银行、地产股稳步增持,占A股通畅市值比越来越大,且正在19年一季度对两个板块的个股均大幅度增持,增持比例均正在100%独揽,对蓝筹股的偏好可睹一斑。能够预料,他日正在新规则的利润滑润压力下,险资将会更青睐这些震撼小,高利钱的板块和个股。他日,针对分红较高的股票,保障公司很大概将其指定分类至FVOCI,以获取巩固的分红收益,高股息FVTOCI股票资产公平代价不计入损益、股息收入计入损益的特质格外合适险资的央浼,而将除此以外的其他股票分类至FVTPL。

全国服务电话

全国服务电话